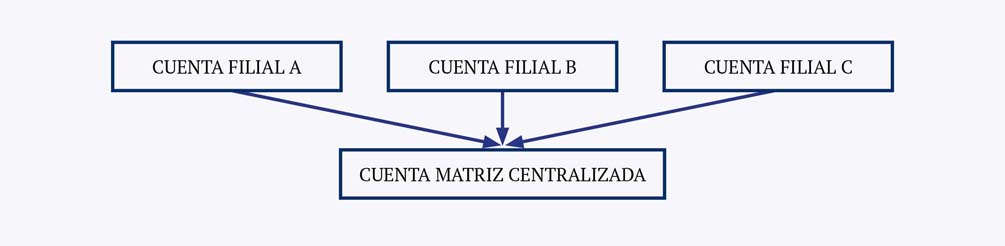

Contar con una buena herramienta de gestión de la tesorería es hoy fundamental para la toma de decisiones en la empresa, al tiempo que permite generar una alta eficiencia. El cash-pooling es una de esas herramientas, consistente en la centralización de todas las cuentas bancarias de una organización empresarial. Al valorar su implantación, hay que tener en cuenta si la empresa posee un sistema informático suficientemente desarrollado, ya que existen multitud de movimientos y cuentas que hay que aglutinar en una única cuenta, tanto en el ámbito real como en el contable.

Como es de suponer, las empresas que adoptan este sistema son relativamente grandes, ya que, de no tener cierta dimensión, puede carecer de sentido hacerlo. No obstante, si se analiza de manera teórica, lo pueden utilizar todo tipo de empresas, obteniendo unas ventajas considerables que se pueden clasificar en dos tipos:

- Compensación de saldos. Por una parte, en la cuenta única se compensan saldos deudores o descubiertos con saldos acreedores o dinero excedente. Esto presenta la ventaja evidente de que, al compensar unos saldos con otros, no es necesario pagar el diferencial de tipo de interés entre el saldo deudor y el saldo acreedor, ya que normalmente el correspondiente al deudor es superior.

- Sencillez y capacidad. Por otra parte, la gestión centralizada implica ventajas en diversos aspectos, desde una capacidad organizativa mayor, pasando por una mayor sencillez administrativa, hasta un mayor poder de negociación por parte de la empresa desde la cuenta centralizada con las entidades financieras.

Tipos de ‘cash-pooling’

La flexibilidad del sistema es también un aspecto que hay que destacar. De esta forma, atendiendo a diferentes criterios, se pueden realizar varias clasificaciones de cash-pooling.

La primera de estas clasificaciones se fija en la intensidad del traspaso de saldos de las filiales a la matriz, diferenciando en tres tipos:

- Cash-pooling con barrido saldo cero. Consiste en que todas las cuentas de las filiales pasan sus saldos a última hora del día a la cuenta única de la matriz. Este es el sistema puro y duro de centralización de cash-pooling, ya que se aprovecha tanto una compensación de saldos como una gestión centralizada de toda la tesorería.

- Cash-pooling con préstamo ida y vuelta. Aunque, al igual que en el anterior, todas las cuentas de las filiales pasan sus saldos a última hora del día a la cuenta única de la matriz, a primera hora del día siguiente esta devuelve los saldos a las filiales. En este sistema se aprovecha una compensación de saldos, pero no una gestión centralizada de la tesorería, otorgando más autonomía a las filiales.

- Cash-pooling dejando saldo en las filiales. Consiste en cualquiera de los dos anteriores, con la peculiaridad de que al realizar el traspaso no quede a cero el saldo de las filiales. Es más habitual su utilización con el cash-pooling con barrido saldo cero, para que al día siguiente las filiales no empiecen el día con saldo cero en su cuenta.

La gestión centralizada implica ventajas en diversos aspectos, desde una capacidad organizativa mayor, pasando por una mayor sencillez administrativa, hasta un mayor poder de negociación por parte de la empresa.

La segunda clasificación atiende a la manera de realizar los traspasos, con tres tipos de cash-pooling:

- Cash-pooling con traspaso de los movimientos uno a uno. Es un sistema que realiza tantos traspasos como movimientos tenga la filial. Tiene el efecto de que genera un número excesivo de operaciones, por lo que el departamento de organización y contabilidad se puede saturar.

- Cash-pooling con traspaso en conjuntos de movimientos con la misma fecha valor. Es el sistema más utilizado, ya que, además de ser sencillo, es altamente eficiente. Consiste en la realización de conjuntos de movimientos u operaciones de la filial con la misma fecha valor, realizando tantos traspasos como conjuntos existan.

- Cash-pooling con único traspaso. Se caracteriza por que solo se realiza un traspaso del total de movimientos realizados por la filial. La fecha valor para el total de movimientos es la misma que la de la operación de traspaso, con lo cual normalmente se pierde información, ya que no todos los movimientos u operaciones de la filial tienen por qué coincidir en la fecha valor con la operación de traspaso.

Ya se elija uno u otro de los sistemas de ‘cash-pooling’, es necesario implantarlo con todos los bancos con los que la empresa realice sus operaciones.

Existen otras dos tipologías de cash-pooling, atendiendo a la realización efectiva del traspaso, que son las siguientes:

- Cash-pooling real. Por este sistema, el traspaso se realiza efectivamente entre las filiales y la matriz.

- Cash-pooling virtual. Consiste en que el traspaso no se realiza efectivamente, pero el banco, en sus liquidaciones de intereses, toma el total de los saldos como si fueran una única cuenta y no por separado. En ocasiones, las liquidaciones se efectúan por separado para cada una de las filiales, aunque el interés deudor y el acreedor suelen ser iguales. De esta forma, posteriormente se realiza una liquidación fusionada por parte del banco y se liquida con sobretipos en caso de que el saldo fusionado sea deudor.

Un aspecto importante que hay que tener en cuenta es que, ya se elija uno u otro de los sistemas de cash-pooling, es necesario implantarlo con todos los bancos con los que la empresa realice sus operaciones, ya que, de lo contrario, se puede generar una gran confusión.

En definitiva, se trata de una herramienta que permite mejorar en eficiencia. Es necesario recordar que la gestión de la tesorería tiene una influencia y una importancia vitales en muchas decisiones de negocio; por ejemplo, en el ámbito de las inversiones o del crecimiento empresarial. De hecho, hoy en día el cuadro de financiación, el estado de origen y aplicación de fondos o el estado de cash-flow tienen una importancia vital en la empresa. Fruto de ello, la gestión de la tesorería se convierte en uno de los timones fundamentales de las grandes compañías que se deben cuidar y optimizar. Una buena manera de hacerlo es a través del cash-pooling.

© IE Insights.